롯데건설 회사채에 수요 몰려

발행금리, 계획보다 1.06%P '뚝'

[ 이태호 기자 ]

국내 기관투자가들이 국내 고위험·고수익(하이일드) 채권을 공격적으로 사들이고 있는 것으로 나타났다. 채권 가격과 반대로 움직이는 시장금리가 올 들어 오름세를 지속하자 자본 차익보다 고금리 수취에 초점을 맞춘 투자가 늘어난 결과라는 분석이다.

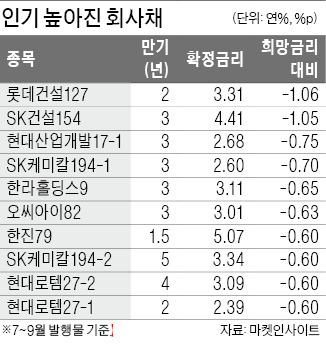

국내 기관투자가들이 국내 고위험·고수익(하이일드) 채권을 공격적으로 사들이고 있는 것으로 나타났다. 채권 가격과 반대로 움직이는 시장금리가 올 들어 오름세를 지속하자 자본 차익보다 고금리 수취에 초점을 맞춘 투자가 늘어난 결과라는 분석이다.10일 한국경제신문 자본시장 전문 매체인 마켓인사이트에 따르면 지난 7~9월 회사채 발행시장에서 몸값이 가장 크게 오른 채권은 롯데건설, SK건설, 현대산업개발 순으로 나타났다. 롯데건설은 당초 연 4.37% 금리(공모희망금리 상단 기준)에 2년 만기 채권을 발행하려 했지만 예상보다 많은 투자 수요 덕분에 연 3.31% 금리로 발행을 확정했다.

희망금리와 비교하면 이자 비용을 1.06%포인트나 아꼈다. 이자 비용 절감 폭으로는 2012년 회사채 수요예측(경쟁입찰 방식의 사전 청약) 제도 시행 이후 최대 기록이다. 수요예측 참여 금액은 7800억원으로 최초 모집 금액(1000억원)의 8배에 육박했다.

SK건설은 희망 수준보다 1.05%포인트 낮은 연 4.41%에, 현대산업은 0.75%포인트 낮은 연 2.68%에 3년 만기 채권을 발행했다. SK케미칼, 한라홀딩스, OCI, 한진 등도 예상 밖의 관심을 모으며 이자 비용을 크게 절감했다. 이들 모두 신용등급이 ‘A+’(10개 투자적격 등급 중 5번째) 이하로 우량 등급에 속하지 못하는 기업이다. 이들 중 신용등급이 ‘BBB+’로 가장 낮은 한진은 역대 7번에 걸친 수요예측 가운데 처음으로 모집 금액을 넘는 수요(오버부킹)를 모았다.

전문가들은 투자자들이 시장금리 상승에 대비해 만기가 짧고 절대금리 수준이 높은 채권에 모여들고 있는 것으로 분석했다. 박진영 현대차투자증권 책임연구원은 “투자자들이 높은 이자 수입에 우선순위를 두고 선별적으로 매수에 나서면서 비우량 기업들이 당초 희망한 것보다 낮은 비용에 채권을 발행하는 사례가 늘어났다”고 말했다.

일반적으로 고수익 채권은 우량 채권에 비해 시장금리 상승기에 뛰어난 성과를 낸다. 금리 상승에 따른 가격 손실 폭이 상대적으로 작고 경기 회복을 동반할 땐 오히려 가격이 오를 때도 많기 때문이다. 금융투자협회에 따르면 국고채 3년물 금리가 올 들어 약 0.3%포인트 높아지는 동안 ‘A-’ 등급 회사채 유통금리는 평균 0.2%포인트 오르는 데 그쳤다. 박태근 삼성증권 WM리서치팀 수석연구원은 “기대 인플레이션과 시장금리의 완만한 상승 환경에선 듀레이션(만기)이 짧은 고금리 하이일드 채권 선호 현상이 나타난다”고 설명했다.

최근 수년간의 주택 분양시장 호조도 일부 대형 건설업체 채권의 수요 증대 요인 중 하나로 꼽힌다. 김선미 KTB투자증권 연구원은 “대다수 주요 건설업체들이 2019년까지는 안정적인 실적을 낼 것”이라고 내다봤다.

이태호 기자 thlee@hankyung.com

기업의 환율관리 필수 아이템! 실시간 환율/금융서비스 한경Money

[ 무료 주식 카톡방 ] 국내 최초, 카톡방 신청자수 33만명 돌파 < 업계 최대 카톡방 > --> 카톡방 입장하기!!

관련뉴스