우리은행 등서 1조9000억 대출

인수자 자금 부담 덜어주기로

[ 이동훈/정영효 기자 ] ▶마켓인사이트 11월14일 오전 11시5분

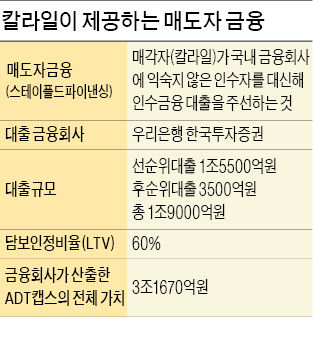

국내 2위 보안업체 ADT캡스를 매각하는 글로벌 사모펀드(PEF) 운용사 칼라일이 인수자 부담을 덜어주기 위해 인수합병(M&A)용 대출금인 인수금융을 미리 마련했다. 우리은행과 한국투자증권 등이 1조9000억원 규모의 인수금융을 제공하기로 했다. 이들 금융사는 ADT캡스 가치를 3조1670억원으로 평가했다.

국내 2위 보안업체 ADT캡스를 매각하는 글로벌 사모펀드(PEF) 운용사 칼라일이 인수자 부담을 덜어주기 위해 인수합병(M&A)용 대출금인 인수금융을 미리 마련했다. 우리은행과 한국투자증권 등이 1조9000억원 규모의 인수금융을 제공하기로 했다. 이들 금융사는 ADT캡스 가치를 3조1670억원으로 평가했다.21일 투자은행(IB)업계에 따르면 칼라일과 매각주관사인 모건스탠리는 최근 ADT캡스의 재무정보 등을 상세히 담은 투자안내문(IM)과 함께 매도자 금융(스테이플드 파이낸싱) 안내문을 잠재 인수후보들에게 보냈다.

매도자 금융은 매도자가 인수자를 대신해 인수금융을 주선하는 것이다. 집주인이 새로 집을 사려는 사람을 위해 부동산 담보대출까지 마련해 주는 것과 마찬가지다. 인수자보다 매각자(칼라일)의 신용도나 지명도가 높아 매각자가 대출 주선자로 나서는 편이 금융회사로부터 대출받기 유리할 때 주로 사용된다.

ADT캡스 인수전에 참여할 것으로 예상되는 해외 PEF 운용사 중 상당수가 국내에 사무소를 두고 있지 않아 국내 금융사와 인수금융 협상을 벌이기 어려운 사정도 감안한 조치라는 게 업계 풀이다. IB업계 관계자는 “인수금융을 대주는 국내 은행과 증권사는 10여 개에 불과한 데 이 중 4곳은 이미 유력 인수후보들이 선점했다”며 “국내 금융권 접근 경험이 없는 글로벌 PEF들의 참여 기회를 보장하기 위해 매도자 금융을 선택한 것”이라고 설명했다.

ADT캡스 매도자 금융에는 우리은행과 한국투자증권이 나섰다. 선순위대출 1조5500억원과 후순위 대출 3500억원을 합쳐 총 1조9000억원 규모다. 우리은행 관계자는 “업계 1위인 에스원은 삼성그룹 계열 의존도와 부동산 관리 부문 매출이 커서 에비타 마진율(매출 대비 기업의 현금창출력)이 19%인데 비해 ADT캡스는 36%에 달한다”며 “국내 보안시장이 연평균 5%씩 꾸준히 성장하는 가운데 ADT캡스는 소매업 고객 비중이 높아 사업이 안정적”이라고 평가했다.

담보인정비율(LTV)이 60%인 점을 고려하면 우리은행과 한국투자증권 등 국내 금융사들은 ADT캡스의 기업가치를 최소 3조1670억원으로 평가하고 있다는 의미다. 산업은행이 매각을 추진하고 있는 대우건설 가치가 2조원을 밑돌아 ADT캡스는 올해와 내년 국내 M&A 시장의 최대어가 될 전망이다.

국내 시장에서 조(兆) 단위의 매도자 금융이 제공된 건 2015년 영국 테스코그룹의 국내 대형마트 홈플러스 매각 이후 두 번째다. 당시 매각주관사인 HSBC가 주도해 매도자 금융을 제공했다. 하지만 인수자로 선정된 국내 최대 PEF 운용사 MBK파트너스가 자체적으로 인수 자금을 조달하면서 실제 금융은 집행되지 않았다. 인수금융 업계 관계자는 “우리은행과 한국투자증권이 괜찮은 대출 조건을 내걸어 ADT캡스 인수자는 매도자 금융을 사용할 가능성이 높다”고 내다봤다.

이동훈/정영효 기자 hugh@hankyung.com

기업의 환율관리 필수 아이템! 실시간 환율/금융서비스 한경Money

[ 무료 주식 카톡방 ] 국내 최초, 카톡방 신청자수 35만명 돌파 < 업계 최대 카톡방 > --> 카톡방 입장하기!!

관련뉴스