보험사, 운용 수익 증가

여신업계 조달비용 커지는데

최고 금리 내려 실적 악화

[ 김순신 기자 ]

금리인상기에 접어들면서 금융업계 안에서도 업권별 희비가 갈리고 있다. 카드사와 캐피털사 등 여신전문회사는 최고금리 인하가 확정된 상황에서 한국은행의 기준금리 인상으로 조달비용이 상승해 수익성 악화 가능성이 커졌다. 반면 은행은 예대마진 확대로, 보험사들은 금리 역마진 해소로 실적 개선이 기대되는 것으로 나타났다.

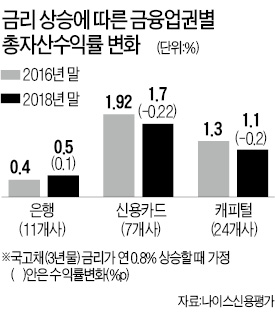

금리인상기에 접어들면서 금융업계 안에서도 업권별 희비가 갈리고 있다. 카드사와 캐피털사 등 여신전문회사는 최고금리 인하가 확정된 상황에서 한국은행의 기준금리 인상으로 조달비용이 상승해 수익성 악화 가능성이 커졌다. 반면 은행은 예대마진 확대로, 보험사들은 금리 역마진 해소로 실적 개선이 기대되는 것으로 나타났다.5일 나이스평가정보에 따르면 시장금리 지표로 쓰이는 국고채 3년물 금리가 앞으로 2년간 80bp(1bp=0.01%포인트)가량 완만하게 상승할 경우 지난해 말 1.92%를 기록한 카드업권의 총자산수익률(ROA)이 내년 말 1.7%까지 하락하는 것으로 나타났다. 카드업계 총자산이 105조원가량인 점을 감안하면 금리 인상 여파로 2300억원 수준의 손실을 입는 셈이다. 캐피털사들의 ROA도 1.3%에서 1.1%로 0.2%포인트 떨어지는 것으로 예측됐다.

여신전문회사들 실적이 악화되는 이유는 법정최고금리는 인하되는 반면 조달비용은 올라가서다. 상품 가격은 떨어지는데 제조 원가는 올라가는 것과 같다. 한 카드사 관계자는 “내년 2월 법정최고금리가 연 27.9%에서 연 24%로 떨어지는 데다 조달 금리는 올라 수익성 악화가 불가피한 상황”이라며 “현금서비스나 카드론은 고정 금리 상품이라 금리 변동에 즉각적으로 대처하기 어려운 것도 수익성을 떨어뜨리는 요인”이라고 설명했다.

특히 수신기능이 없는 여신전문금융회사는 자금조달을 채권 발행, 차입 등에 의존하고 있어 금리상승기엔 조달비용 상승으로 실적이 악화될 수밖에 없다. 건전성에도 빨간불이 켜졌다. 상대적으로 저신용·저소득 차주 비중이 높은 여신전문회사들은 보통 금리가 오르면 빚을 못 갚는 차주가 늘어 부실채권 규모가 커지는 경우가 많다.

반면 은행과 보험사들은 금리 상승의 수혜를 볼 것으로 기대된다. 은행들은 순이자마진(NIM)이 확대된다. 예금 금리보다 대출 금리의 상승 속도가 빨라서다. 작년 말 0.4%를 기록했던 은행들의 ROA는 2018년 0.5%로 0.1%포인트 높아질 것으로 예상됐다. 1110조원 규모의 은행권 총자산을 고려하면 1조1000억원 정도 순익이 증가하는 셈이다.

보험업계도 금리 상승이 실적 개선에 도움이 될 것으로 보고 있다. 이혁준 나이스신용평가 금융평가실장은 “금리가 오르면서 초저금리 시대에 보험업계를 괴롭혔던 역마진이 개선되고 투자부문 운용 자산 이익률이 상승할 것으로 보인다”고 전망했다.

김순신 기자 soonsin2@hankyung.com

기업의 환율관리 필수 아이템! 실시간 환율/금융서비스 한경Money

한경닷컴, 기업 대상 '2018년 환율전망 및 금리전망 세미나' 오는 12월 12일 KDB산업은행과 공동 주최!

[ 무료 주식 카톡방 ] 국내 최초, 카톡방 신청자수 35만명 돌파 < 업계 최대 카톡방 > --> 카톡방 입장하기!!

관련뉴스