삼정KPMG 매각주관사 선정

"서대규 대표 지분 1천억 평가"

벤처캐피털·PEF 등서 관심

[ 이동훈 기자 ] ▶마켓인사이트 7월30일 오후 3시 40분

국내 1위 온라인 시계 쇼핑몰 타임메카가 인수합병(M&A)시장에 매물로 나왔다. 매각에 성공할 경우 창업자이자 최대주주인 서대규 대표(32·사진)는 수백억원대 현금을 거머쥘 것이란 게 투자은행(IB)업계의 설명이다.

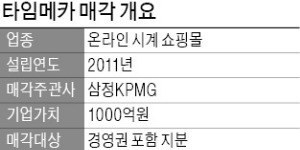

국내 1위 온라인 시계 쇼핑몰 타임메카가 인수합병(M&A)시장에 매물로 나왔다. 매각에 성공할 경우 창업자이자 최대주주인 서대규 대표(32·사진)는 수백억원대 현금을 거머쥘 것이란 게 투자은행(IB)업계의 설명이다.30일 IB업계에 따르면 타임메카 운영사 트렌드메카는 최근 삼정KPMG를 매각주관사로 선정해 잠재적 인수후보들에 회사 소개가 담긴 티저레터를 발송했다. 시장에서 거론되는 회사의 100% 지분 가치는 1000억원 수준이다.

트렌드메카는 수백억원대 규모의 서 대표 보유지분을 포함해 상당 규모의 지분을 매각할 것으로 알려졌다. 대주주가 일부 지분을 남겨 경영에 참여하는 방안도 고려 중인 것으로 전해졌다.

타임메카는 서 대표가 20대 중반이던 2011년 선보인 온라인 시계 쇼핑몰이다. 지금은 국내 전체 온라인 시계 쇼핑몰 방문객의 60%가량을 점유하고 있다. 태그호이어, 티쏘, 구찌 등 유명 시계 브랜드 140여 개를 판매 중이다. 손목시계와 함께 많이 팔리는 지갑 벨트 등 패션잡화와 주얼리 상품도 판다.

타임메카는 서 대표가 20대 중반이던 2011년 선보인 온라인 시계 쇼핑몰이다. 지금은 국내 전체 온라인 시계 쇼핑몰 방문객의 60%가량을 점유하고 있다. 태그호이어, 티쏘, 구찌 등 유명 시계 브랜드 140여 개를 판매 중이다. 손목시계와 함께 많이 팔리는 지갑 벨트 등 패션잡화와 주얼리 상품도 판다.타임메카는 20여 개국에서 시계를 직수입해 판매가격을 낮췄다. 다양한 브랜드를 국내 소비자가격보다 저렴하게 구매할 수 있기 때문에 입소문을 타고 고객들이 빠르게 늘어났다. 창업 첫해인 2011년 8억원에 그쳤던 매출은 매년 두 배 이상 늘어나 작년엔 454억원까지 불어났다. 지난해 영업이익은 38억원으로 영업이익률이 일반 유통기업보다 높은 8.37%를 나타냈다. 임직원 수는 70여 명이며 방문객 수는 2위권 쇼핑몰보다 10배 이상 많다.

서 대표는 회사의 장기적 성장을 위해서는 대규모 자금과 전문적이고 경험 있는 경영자의 도움이 필요하다고 판단해 매각을 결정했다. 최근 패션업계에 창업 기업 매각이 잇따르면서 국내 벤처캐피털(VC)이나 사모펀드(PEF) 등에서 먼저 인수에 관심을 보인 것도 매각 결정에 영향을 줬다.

“타임메카는 국내 시장 1위 지위를 확보하고 있는 만큼 제품을 대규모로 구매할 수 있는 자금력과 적극적 마케팅만 뒷받침되면 퀀텀점프가 어렵지 않을 것”이란 게 IB업계 관계자들의 설명이다. 다양한 판매망을 확보한 유통기업이나 이커머스업체 등이 유력 인수후보로 꼽히고 있다.

“타임메카는 국내 시장 1위 지위를 확보하고 있는 만큼 제품을 대규모로 구매할 수 있는 자금력과 적극적 마케팅만 뒷받침되면 퀀텀점프가 어렵지 않을 것”이란 게 IB업계 관계자들의 설명이다. 다양한 판매망을 확보한 유통기업이나 이커머스업체 등이 유력 인수후보로 꼽히고 있다.IB업계에선 타임메카 매각 결과에 높은 관심을 보이고 있다. 공차코리아, 스타일난다에 이어 또다시 20대 창업자의 ‘성공 스토리’가 쓰인다면 창업 생태계가 선진국형 선순환 구조로 업그레이드되는 데 도움이 될 것이란 이유에서다.

이동훈 기자 leedh@hankyung.com

[ 무료 주식 카톡방 ] 국내 최초, 카톡방 신청자수 38만명 돌파 < 업계 최대 카톡방 > --> 카톡방 입장하기!!

최저금리로 갈아탈 수 있는 마지막 버스, 신용·미수·예담 대환하고 취급수수료 할인 받자!

[내일 폭등] 예상종목 지금 공짜로 확인하세요! "신청 즉시 무료발송 Click! >>>"

[급등임박 공개] 2018년 하반기 "정부정책" 수혜주 TOP 10 긴급공개 >>> (바로확인)

관련뉴스