키움증권은 11일 CJ대한통운에 대해 “판가인상 효과 등 중장기 방향성은 유효하나 글로벌 부문 수익성 개선에 시간이 걸릴 것”이라며 목표주가를 기존 22만원에서 20만으로 내려잡았다. 투자의견은 매수 유지.

이 증권사 이창희 연구원은 “CJ대한통운의 지난해 4분기 매출은 전년 동기 대비 30% 오른 2조5152억원, 영업이익도 45.7% 뛴 874억원으로 안정적 외형 성장을 기록했다”며 “DSC 로지틱스 연결 반영과 택배 물동량 증가에 따른 것이며 수익성도 기업물류(CL) 부문 택배 판가인상 효과로 인해 개선됐다”고 말했다.

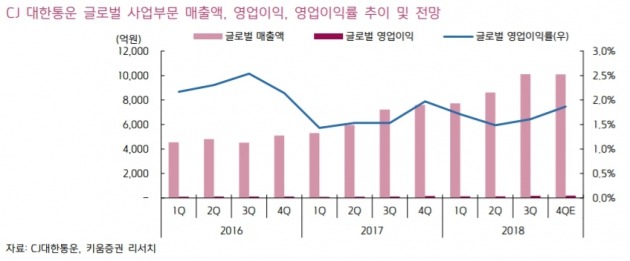

CJ 대한통운은 작년 인수한 미국 DSC 로지틱스 실적 반영에 새 협력사와의 시너지 등으로 글로벌 부문 매출이 전년 동기 대비 32.9% 증가한 반면, 글로벌 부문 수익성은 포워딩 사업 손익 턴어라운드(개선) 지연 등으로 부진했다. 단 판가인상·원가절감으로 이를 만회, 전체 영업익을 끌어올렸다.

이 연구원은 “CJ 대한통운은 자체시스템 ITS(정밀화물체적시스템)를 활용해 택배 사이즈별 제값받기를 추진 중이나 대전 허브터미널 안전사고 영향으로 일회성 비용이 발생했다”면서 “하지만 전년 대비 택배 단가 감소율이 둔화돼 올 상반기에는 택배 제값받기에 따른 판가인상 효과가 나타날 것”이라고 봤다.

그는 “이같은 모멘텀이 유효해 투자의견 매수는 유지한다. 하지만 전체 매출의 40.2%를 차지하는 글로벌 부문의 수익성 개선이 단기간에 이뤄지기는 쉽지 않아 다소 시간이 필요할 것으로 보여 목표주가는 하향한다”고 덧붙였다.

김봉구 한경닷컴 기자 kbk9@hankyung.com

관련뉴스