고금리 단기부채 부담 덜어…주가 장중 15% 치솟아

헬스케어부문 IPO 안할 듯

[ 이상은 기자 ]

미국 제너럴일렉트릭(GE)이 헬스케어 분야 알짜 사업부인 생명제약(바이오파마) 사업을 매각한다. 래리 컬프 GE 최고경영자(CEO)는 과거 몸담았던 헬스케어 기기 및 유통업체 다나허에 GE의 생명제약 부문을 214억달러(약 24조원)에 넘기기로 했다고 25일(현지시간) 발표했다. GE의 생명제약 사업은 헬스케어 부문의 일부로 바이오의약품 연구개발 및 검사기기, 소모품을 판매하고 있다.

미국 제너럴일렉트릭(GE)이 헬스케어 분야 알짜 사업부인 생명제약(바이오파마) 사업을 매각한다. 래리 컬프 GE 최고경영자(CEO)는 과거 몸담았던 헬스케어 기기 및 유통업체 다나허에 GE의 생명제약 부문을 214억달러(약 24조원)에 넘기기로 했다고 25일(현지시간) 발표했다. GE의 생명제약 사업은 헬스케어 부문의 일부로 바이오의약품 연구개발 및 검사기기, 소모품을 판매하고 있다.매각 대금 중 210억달러를 현금으로 받는 조건이다. 이번 매각으로 1000억달러(약 110조원)에 달하는 GE의 부채 부담을 상당 부분 덜 수 있을 것으로 전망된다. GE는 고금리 단기부채를 갚아 재무구조를 개선하고 이자보상배율도 2.5배 수준으로 떨어뜨릴 계획이다. 매각 소식이 전해진 직후 GE 주가는 장중 한때 15% 급등했다.

GE의 생명제약 사업부는 30억달러가량의 매출을 올리고 있다. 연간 매출의 7배 수준에서 매각이 결정된 것은 의료기술 분야에 대한 투자 열기가 높다는 점을 보여준다고 파이낸셜타임스(FT)는 분석했다. 컬프 CEO는 인터뷰에서 “이번 매각(분사)이 좋은 조건으로 이뤄졌기 때문에 GE의 다음 매각까지 여유를 가질 수 있게 됐다”고 말했다. 생명제약 외 다른 부문의 분사 및 매각을 통한 구조조정을 계속하겠다는 뜻이다.

GE의 생명제약 사업부는 30억달러가량의 매출을 올리고 있다. 연간 매출의 7배 수준에서 매각이 결정된 것은 의료기술 분야에 대한 투자 열기가 높다는 점을 보여준다고 파이낸셜타임스(FT)는 분석했다. 컬프 CEO는 인터뷰에서 “이번 매각(분사)이 좋은 조건으로 이뤄졌기 때문에 GE의 다음 매각까지 여유를 가질 수 있게 됐다”고 말했다. 생명제약 외 다른 부문의 분사 및 매각을 통한 구조조정을 계속하겠다는 뜻이다.생명제약 부문을 인수하는 다나허는 컬프 CEO가 2000~2014년 경영을 맡았던 ‘친정’이다. 컬프는 다나허 CEO로 재직 중일 때 GE 이사회 일원으로 참여하다가 작년 10월 존 플래너리에 이어 GE 수장 자리에 올랐다. 그가 양쪽 회사의 내부 사정을 잘 알기 때문에 속전속결로 매각이 결정됐을 가능성이 높다는 분석이다.

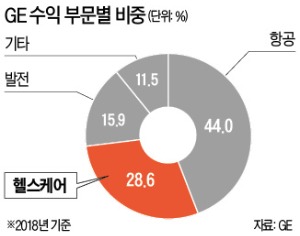

에디슨의 전구사업으로 시작해 금융, 영화 등 다양한 분야에 문어발처럼 진출했던 GE는 글로벌 금융위기 후 성장이 둔화되고 주가가 떨어지며 위상이 추락했다. GE는 지난해 항공과 발전사업 두 가지 부문에 집중하겠다고 선언하고 헬스케어 부문 등의 분사를 추진해왔다. 지난해 기준 GE 전체에서 헬스케어 매출(190억달러)이 차지하는 비중은 16.8%이지만 이익 비중은 28.6%에 달한다. 상대적으로 이익이 많이 나는 부문이지만 본업이 아니라는 판단 아래 과감히 정리하기로 한 셈이다.

신용평가회사 무디스의 GE 담당 수석애널리스트 르네 립시는 “GE가 앞으로 2년 동안 갚아야 할 140억달러를 모두 충당하고 금융 자회사 GE캐피털에 40억달러를 출자할 수 있는 여력을 확보했다”고 분석했다.

생명제약 부문 매각에 따라 그간 추진해온 헬스케어 부문 기업공개(IPO)는 중단될 전망이다. 컬프 CEO는 “올해 중 IPO 계획은 없으며 아예 헬스케어 IPO를 하지 않을 수도 있다”고 말했다. 다나허 측은 보유 현금과 30억달러 증자를 통해 매입 대금을 마련할 계획이다. 양사는 올해 말까지 매각 절차를 완료하겠다는 구상이다.

이상은 기자 selee@hankyung.com

관련뉴스