이달 중 우선협상자 선정

[ 황정환 기자 ] ▶마켓인사이트 3월 4일 오후 4시35분

국내 5위 철강사 동부제철 매각을 위한 본입찰에 KG그룹이 참여했다. 예비입찰에 들어온 사모펀드(PEF) 두 곳과 경쟁할 것이란 관측이다.

4일 투자은행(IB)업계에 따르면 동부제철 최대주주인 산업은행과 매각주관사 크레디트스위스는 이날 회사 매각을 위한 본입찰을 했다. KG그룹은 신생 PEF 운용사인 캑터스PE를 재무적 투자자(FI)로 끌어들여 본입찰에 참여한 것으로 알려졌다. 비밀유지 협약 때문에 본입찰 참여자는 정확히 알려지지 않았지만 업계는 지난달 1일 예비입찰에 들어온 웰투시인베스트먼트, 화이트웨일그룹(WWG) 등을 유력 후보로 보고 있다.

4일 투자은행(IB)업계에 따르면 동부제철 최대주주인 산업은행과 매각주관사 크레디트스위스는 이날 회사 매각을 위한 본입찰을 했다. KG그룹은 신생 PEF 운용사인 캑터스PE를 재무적 투자자(FI)로 끌어들여 본입찰에 참여한 것으로 알려졌다. 비밀유지 협약 때문에 본입찰 참여자는 정확히 알려지지 않았지만 업계는 지난달 1일 예비입찰에 들어온 웰투시인베스트먼트, 화이트웨일그룹(WWG) 등을 유력 후보로 보고 있다.동부제철 매각은 3자 배정 유상증자를 통해 경영권을 이전하는 방식으로 이뤄진다. 매각자 측은 동부제철 신주 5000억원어치를 경영권과 함께 매수자 측이 인수하기를 바라고 있다. 지분 50% 이상을 확보하면 충남 당진공장의 열연, 냉연 사업과 인천공장(동부인천스틸)의 컬러강판 부문 등 동부제철 전체의 주인이 된다.

이달 내 우선협상자를 선정할 계획인 산업은행과 매각주관사는 금액뿐 아니라 향후 동부제철의 상황을 개선할 수 있는 경영 전략 등도 들여다볼 예정이다. 후보로 거론되는 세 곳은 지난달 말까지 동부제철에 대한 실사를 했다. 세 곳 모두 철강업 경험이 없어 전략적 투자자(SI) 유치에 나선 것으로 전해졌다. 하지만 포스코, 현대제철, 동국제강 등 국내 주요 철강사는 동부제철 인수전에 참여하지 않은 것으로 알려졌다.

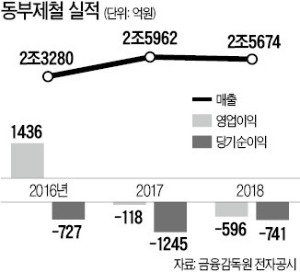

인수 후보들은 동부제철이 당장은 적자를 보고 있지만 구조조정을 통해 중장기적으론 실적 개선이 가능하다고 보는 것으로 전해졌다. 2017년 적자 전환한 동부제철은 지난해에도 미·중 무역분쟁과 철강 원재료 가격 상승 등 여파로 596억원의 영업손실을 기록했다. IB업계 관계자는 “미·중 무역분쟁이 해소 국면에 접어들고 있고 조선, 자동차를 중심으로 업황 개선 가능성이 있다”며 “열연, 냉연, 컬러강판 전체를 가져가기보단 사업부 및 자산 매각을 통해 인수 부담을 줄이는 과정을 거칠 가능성이 높다”고 말했다.

산은 등 채권단의 채무 탕감, 감자 등이 어떻게 이뤄질지도 관심이다. 지난해 9월 말 기준 동부제철의 부채비율은 4489.3%로 올해 9월까지 산은, 수출입은행 등에 상환해야 할 차입금만 1조5435억원에 달한다. 최대주주 산은(39.17%)을 비롯해 농협은행(14.90%), 수출입은행(13.58%) 등 채권단이 동부제철 지분 약 85%를 보유하고 있다.

황정환 기자 jung@hankyung.com

관련뉴스