한때 대부분 1兆 '스타 펀드' 명성

지난 2년 부진 거듭…투자자 실망

[ 송종현 기자 ] 설정액 3000억원 이상 대형 액티브 주식형 펀드 가운데 올 들어 수익률이 크게 개선된 상품을 운용하는 매니저들이 요즘 속앓이를 하고 있다. 이들은 대부분 2016~2017년 대형주 장세와 2018년 변동성 장세에서 시장의 흐름을 좇지 못해 성과가 좋지 않았다. 올 들어 수익률이 급격히 회복되자 이때 가입한 투자자들이 자금을 대거 빼내면서 운용 및 판매보수가 줄어드는 데 더해 성과 관리에도 애를 먹고 있다.

‘환매의 늪’에 빠진 대형 펀드들

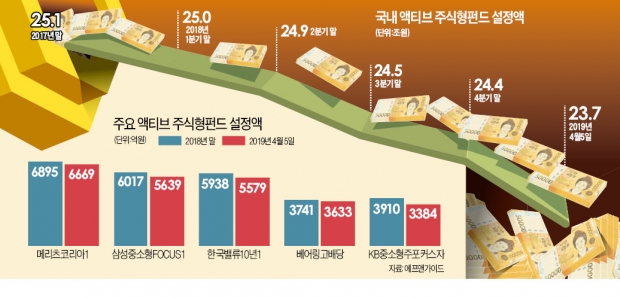

8일 펀드평가사 에프앤가이드에 따르면 조사 대상 532개 액티브 주식형 펀드의 지난 5일 기준 설정액은 총 23조7996억원으로, 작년 말보다 6207억원(2.5%) 줄었다. 915억원(0.3%)이 빠져나가는 데 그쳤던 작년 4분기보다 감소폭이 커졌다.

대형 펀드 중 연초 이후 수익률 5위 이내 펀드의 설정액은 더 많이 줄었다. ‘메리츠코리아1’(설정액 6669억원, 연초 이후 수익률 10.30%) ‘삼성중소형FOCUS1’(5639억원·8.80%) ‘한국밸류10년1’(5579억원·9.37%) ‘베어링고배당’(3633억원·9.74%) ‘KB중소형주포커스자’(3384억원·12.59%)의 설정액은 총 2조4904억원으로 작년 말보다 1597억원(6.0%) 줄었다. 수익률 1위 KB중소형주포커스자는 525억원(13.4%) 쪼그라들어 감소율도 1위였다.

이들은 2012년부터 2016년까지 이어진 ‘박스피’(박스권에 갇힌 코스피지수라는 뜻의 조어) 장세 속에서 한국 펀드시장을 주름잡았던 ‘스타’ 펀드다. 이때의 성과를 기반으로 한때 펀드별로 설정액 1조원을 훌쩍 넘어서기도 했다.

하지만 대형주 중심의 2017년 상승장과 미국 금리 인상 등의 요인으로 크게 출렁거린 작년 변동성 장세에서 들쭉날쭉한 성과를 낸 탓에 투자자에게 실망을 안겼다. 한국밸류10년 펀드는 2016년 6.49%의 수익률로 액티브 주식형 펀드 전체 평균(19.86%)에 크게 뒤진 뒤 작년엔 12.31% 손실을 봤다.

이 기간에 가입한 투자자 중 올해 손실을 줄이거나, 수익을 낸 사람들이 환매에 나서고 있다는 게 일선 프라이빗 뱅커(PB)들의 설명이다. 한 증권사 강남 WM센터 소속 PB는 “2017년 상반기에 잘나가는 펀드란 말만 듣고 5000만원을 투자했다가 10% 넘는 손실을 봤던 한 투자자가 최근 손실폭이 줄어들자 펀드를 해지했다”며 “공모펀드 투자자 가운데 최근 이런 사람이 많다”고 설명했다.

“더 치고 나가야 하는데…”

해당 펀드를 운용하는 매니저들은 ‘난감하다’는 반응이다. 운용 및 판매보수 등 각종 수수료 수익이 줄어드는 데다 수익률 관리에도 어려움이 커졌기 때문이다.

환매가 늘어나면 매니저들은 투자자의 요구에 대응하기 위해 ‘투자 바구니’에 담았던 종목 중 수익률이 높은 종목부터 팔아 자금을 마련한다. “투자 비중이 높은 종목의 매물이 쏟아지면서 주가가 떨어져 수익률에도 악영향을 줄 것”이라는 게 매니저들의 하소연이다.

올해 설정액 감소폭이 가장 큰 KB중소형주포커스가 많이 들고 있는 종목(지난 2월 1일 기준) 중 휠라코리아(펀드 내 비중 9.19%)와 메지온(6.38%)은 자산운용사가 지난달 이후 각각 711억원, 265억원어치 순매도했다. 삼성중소형FOCUS1의 투자 비중이 높은 GS건설(3.52%)도 206억원어치 운용사 매도 물량이 나왔다.

악조건에도 불구하고 이들 펀드의 수익률은 시간이 갈수록 더 높아지는 추세다. 1분기 말까지 7.38%였던 설정액 상위 5개 펀드의 연초 이후 평균 수익률은 지난 5일 10.16%로 높아졌다. 메리츠코리아1이 6.27%에서 10.30%로 4.03%포인트 올라 성과가 가장 좋았다. 한 자산운용사 최고운용책임자(CIO)는 “대형주들의 1분기 실적 쇼크 우려로 종목 선정에 강점이 있는 설정액 상위 펀드의 선전이 이어질 환경이 조성되고 있다”며 “기존 펀드 가입자라면 조금 더 들고 가도 괜찮을 것”이라고 말했다.

송종현 기자 scream@hankyung.com

관련뉴스