도료 판매 감소…재료비 부담↑

[ 김진성 기자 ] ▶마켓인사이트 5월 23일 오후 1시50분

유가증권시장 상장사인 삼화페인트의 수익성이 갈수록 나빠지고 있다. 수년 전부터 스마트폰 외장이 플라스틱에서 금속으로 바뀌면서 플라스틱 도료 판매 감소추세가 장기간 이어지고 있다. 유가 상승으로 원재료비 부담도 커졌다. 이 여파로 6년간 유지해온 신용등급이 최근 떨어졌다.

유가증권시장 상장사인 삼화페인트의 수익성이 갈수록 나빠지고 있다. 수년 전부터 스마트폰 외장이 플라스틱에서 금속으로 바뀌면서 플라스틱 도료 판매 감소추세가 장기간 이어지고 있다. 유가 상승으로 원재료비 부담도 커졌다. 이 여파로 6년간 유지해온 신용등급이 최근 떨어졌다.한국신용평가는 삼화페인트 신용등급을 ‘A-’에서 ‘BBB+’로 최근 한 단계 내렸다고 23일 밝혔다. 나이스신용평가와 한국기업평가도 ‘A-’등급에 ‘부정적’ 전망을 붙여 놓고 있어 조만간 신용등급을 떨어뜨릴 가능성이 높다는 관측이 나온다. 두 신평사 중 한 곳이라도 신용등급을 내리면 채권 등에 붙는 유효 신용도가 떨어져 자금 조달 비용 부담이 커진다.

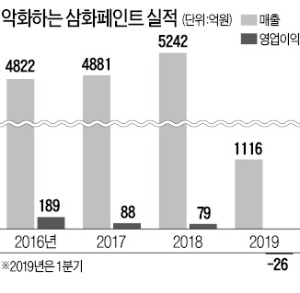

오랫동안 수익성 악화가 이어진 여파가 컸다. 2015년 317억원이었던 삼화페인트 영업이익은 매년 줄어 지난해엔 79억원으로 쪼그라들었다. 올 1분기엔 26억원의 영업손실을 냈다.

주력인 도료사업이 부진의 늪을 벗어나지 못하고 있다. 3~4년 전부터 스마트폰 외장 재질이 플라스틱에서 금속으로 바뀌며 타격을 받았다. 국제 유가가 오르면서 제조 원가 부담까지 커지고 있다. 2015년 297억원이던 삼화페인트 도료 및 화학사업 영업이익은 지난해 64억원까지 줄었다. 올 1분기엔 23억원의 영업적자를 냈다.

제품 가격을 올려 반전을 모색하기도 쉽지 않다는 평가다. 가격을 인상하면 다른 업체들과의 경쟁에서 밀릴 수 있어서다. 최근 주주 환원 확대로 적잖은 현금이 유출된 것도 재무구조 악화에 영향을 미쳤다는 평가다. 삼화페인트는 주가 하락 방어를 위해 2016년(87억원)에 이어 지난해 11월~올 1월에도 120억원어치 자사주를 취득했다. 이런 점들이 작용하면서 재무적 부담을 보여주는 핵심 지표인 상각전영업이익(EBITDA) 대비 총차입금 비율은 2015년 말 2.4배에서 지난해 말 5.7배로 뛰었다.

박소영 한국신용평가 연구원은 “제품 구성 다변화, 대체 원료 개발 등 대응 방안을 내놓고 있지만 눈에 띄는 성과로 이어지지 못하고 있다”며 “재무적 부담을 줄이는 데 적잖은 시일이 걸릴 것”이라고 말했다.

김진성 기자 jskim1028@hankyung.com

관련뉴스