고배당株 대부분 10% 넘게 급등

[ 임근호 기자 ] 국내 증시가 흔들리면서 고배당주의 진가가 드러나고 있다. 올해 코스피지수가 1.31% 오르는 데 그쳤지만 상당수 고배당주는 10% 넘게 올랐다. 시중 금리가 하락하고, 배당주 펀드로 돈이 계속 들어오고 있어 연말로 갈수록 배당주가 더욱 각광받을 것이란 전망이 나온다.

증시 흔들려도 배당주는 올라

올해 상반기 증시의 ‘승자’는 고배당주였다. 높은 배당수익률(배당금/주가)을 무기로 시장 침체 속에서도 견조한 주가 흐름을 보였다. 금융정보업체 에프앤가이드에 따르면 국내 주식형 상장지수펀드(ETF) 가운데 올해 수익률 상위를 자동차 ETF와 함께 고배당 ETF가 휩쓸었다. ‘KOSEF고배당’이 3.18%로 2위, ‘아리랑 고배당주’가 -0.85%로 4위에 올랐다.

종목별로 코리아오토글라스(57.14%)와 아이마켓코리아(57.07%), 효성(48.80%), 오션브릿지(36.12%) 등의 상승률이 컸다. 코리아오토글라스는 실적 개선과 함께 시가배당률(배당금/배당기준일 주가)이 6.0%로 높았던 점이 주가에 영향을 미쳤다. 에프앤가이드에 따르면 배당수익률이 높은 19개 종목의 올해 평균 상승률은 17.40%에 달했다.

같은 회사라도 배당수익률이 더 높은 우선주의 성과가 좋았다. SK이노베이션은 올해 8.64% 하락했지만 SK이노베이션 우선주는 0.42% 올랐다. 올초 SK이노베이션 우선주의 시가배당률은 6.3%였지만 SK이노베이션은 4.3%에 그쳤기 때문이다.

쌍용양회도 같은 기간 3.97% 떨어졌지만 쌍용양회 우선주는 16.60% 올랐다. 삼성화재(3.53%)와 삼성화재 우선주(10.37%), 두산(-17.04%)과 두산 우선주(-2.15%) 등도 희비가 엇갈렸다. 한 애널리스트는 “고배당주가 많아지면서 기관투자가들의 눈높이도 올라가고 있다”며 “이제는 배당수익률이 4%는 넘어야 관심을 갖고 있다”고 말했다.

“하반기 배당주 매력 더 높아질 것”

‘고배당주 전성시대’는 하반기에도 계속될 것이란 전망이다. 김중원 현대차증권 투자전략팀장은 “금리 인하 기대로 국고채 3년물 금리가 1.5%대까지 떨어졌다”며 “반면 스튜어드십 코드 도입 이후 기업들의 배당 규모가 늘어나고 있어 배당주의 투자 매력은 더 높아질 것”이라고 말했다.

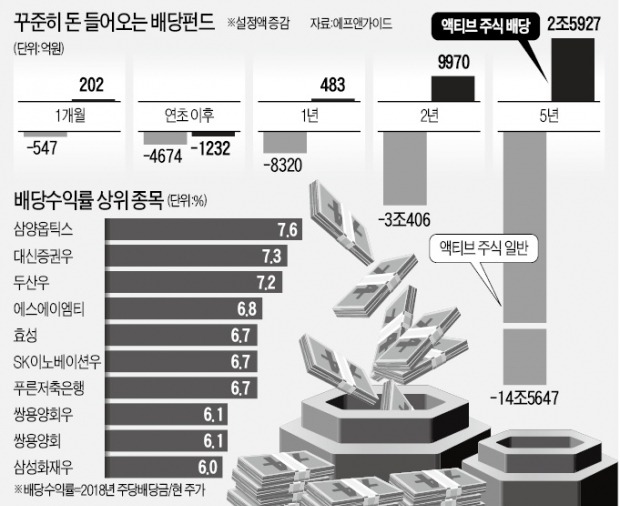

수급에서도 배당주가 유리하다는 분석이 나온다. 국내 주식형 펀드에선 돈이 빠져나가도 배당주 펀드에는 계속 자금이 유입되고 있기 때문이다. 에프앤가이드에 따르면 지난 5년 동안 국내 액티브 주식형 펀드에서 14조5647억원이 유출됐지만 배당 펀드에는 2조5927억원이 들어왔다. 현재 국내 주식형 펀드 가운데 설정액이 가장 큰 펀드가 신영자산운용의 ‘신영밸류고배당’ 펀드다. 설정액이 2조5124억원에 달한다. 고배당 ETF까지 합하면 배당주 펀드가 국내 증시에서 명실상부한 ‘증시 큰손’으로 떠올랐다는 설명이다.

전문가들은 배당주가 더 오를 여지가 많다고 분석한다. 아직도 배당수익률이 4%가 넘는 종목이 많이 있기 때문이다. 효성은 올 들어 48.80% 올랐지만 배당수익률이 6.7%에 달한다. 양지환 대신증권 연구원은 “효성이 올해 주당배당금을 작년과 같은 5000원으로 유지하거나 더 늘리겠다고 밝힌 만큼 배당 매력이 높다”고 말했다. 두산과 두산 우선주의 배당수익률도 각각 5.6%와 7.2%로 높은 편이다. 두산 역시 지난해와 같은 주당 5200원을 배당할 것으로 예상된다. 삼양옵틱스(7.6%)와 대신증권 우선주(7.3%), 에스에이엠티(6.8%), 푸른저축은행(6.7%) 등도 아직 배당수익률이 높은 종목으로 꼽힌다.

김영환 KB증권 연구원은 “국내 상장사들의 배당 규모가 2007년 이후 정체 상태에 빠져 있다가 작년부터 늘어나기 시작했다”며 “미·중 무역 분쟁으로 인한 불확실성이 아니더라도 장기적으로 배당주에 관심을 늘려갈 필요가 있다”고 말했다.

임근호 기자 eigen@hankyung.com

관련뉴스