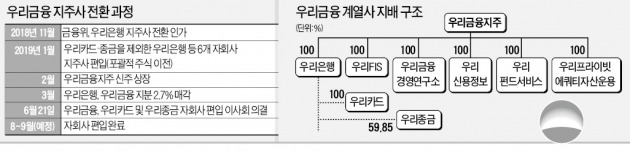

우리금융지주가 계열사인 우리카드와 우리종금을 1조 6000억원에 사들여 오는 9월까지 자회사로 편입한다. 지난 1월 지주사 체제로 출범한지 8개월만에 완전한 금융지주 체제를 갖추게 되는 것이다. 자회사 전환으로 우리은행이 보유하게 될 지주 주식은 ‘클럽딜’(소수의 기관을 모집해 시간외 또는 장외 통매각하는 방식) 등 시장에 영향을 주지 않는 방식으로 매각키로 했다. 그동안의 불확실성이 어느 정도 걷히면서 우하향했던 우리금융 주가가 탄력을 받을 수 있을지 주목된다.

◆우리카드·우리종금 자회사 편입 이사회 의결

21일 금융권에 따르면 우리금융과 우리은행은 이날 각각 이사회를 열고 계열사인 우리카드와 우리종금을 우리금융의 자회사로 전환하는 안을 의결했다. 우리은행이 보유한 우리카드 지분 100%와 우리종금 지분 59.8%를 지주가 약 1조6000억원에 모두 인수한다. 우리카드는 지주가 보유한 현금 5983억원과 자사주 신주 약 5.83%(4210만주,약 6000억원)을 더한 약 1조2000억원에, 우리종금은 현금 3927억원에 사들인다. 자회사 편입 목표시점은 오는 8~9월로 잡았다.

우리금융은 올 초부터 우리카드와 우리종금을 자회사로 전환하겠다는 계획을 밝혀 왔다. 그러나 정확한 방식이나 시점을 정하지 않아 일부는 실현 가능성에 의문을 제기해 왔다. 앞서 우리금융은 올 1월 지주사 체제로 전환하면서 6개 계열사를 자회사로 편입했다. 그러나 재원 마련 과정에서 ‘오버행’(주식 물량 대량 출회 가능성) 리스크가 생길 수 있는 우리카드와 우리종금은 우리은행의 자회사로 남겨뒀다. 문제는 카드였다. 은행이 보유한 카드 지분 100%의 가치가 1조2000억원에 달했기 때문이다.

이번 이사회에서는 현금과 지주 주식(신주)을 절반씩 활용하는 안을 확정했다. 만약 이 계획대로 두 계열사에 정해진 금액이 지급되면 하반기중 우리금융은 완전 지주사 체제를 갖추게 된다. 금융위의 승인을 기다리고 있는 동양·ABL자산운용 등 운용사 2곳을 포함하면 향후 계열사는 총 10개가 된다.

◆‘오버행’ 이슈 어떻게 넘을까

이사회에서는 향후 ‘오버행’ 해결 방안도 논의된 것으로 전해졌다. 이사회 계획대로라면 우리은행은 향후 우리금융 주식 4210만주(약 5.83%)를 보유하게 된다. 은행은 지주사 지분을 보유할 수 없어 6개월 내에 이를 매각해야 한다. IB업계 관계자는 “이 물량이 시장에 일시에 풀리면 주가가 급락할 수 있기 때문에 지주 주가가 악영향을 미쳐왔다”며 “주가가 떨어지면 우리카드에 그만큼 더 많은 물량을 지급해야 하고 이에 따라 오버행 이슈가 더 커지는 악순환을 일으킨 것“이라고 설명했다.

우리금융은 이런 문제를 해결하기 위해 이 물량을 사모 클럽딜 형태로 파는 방안을 준비중인 것으로 알려졌다. 클럽딜은 소수의 기관들만 모아 장외 또는 시간외 거래로 지분을 통째로 매각하는 방식이다. 불특정 다수에게 시간외에 매각하는 블록딜 방식보다 할인율(주가 대비 할인 폭)이 보통 낮다. 이때문에 주가에 가장 영향을 덜 주는 주식 매각 방법으로 꼽힌다. 우리금융은 이를 위해 골드만삭스를 자문사로 선임한 것으로 알려졌다.

우리금융 측은 이번 이사회 의결이 저평가됐던 주가가 재평가받는 계기가 될 것으로 기대하고 있다. 지난 2월 상장 당시 1만6000원이었던 우리금융 주가는 한때 1만3000원선까지 추락했다가 소폭 올랐다. 이날 1만4000원에 장을 마감했다. 한 금융업계 관계자는 “금융지주 주가가 전반적으로 저평가된데다 우리금융은 자회사 전환 리스크 때문에 더 상승하지 못한 측면이 있었다”며 “향후 은행의 지주 지분 매각까지 지켜봐야겠지만 불확실성이 일부 해소된 점은 긍정적”이라고 평가했다.

정소람 기자 ram@hankyung.com

관련뉴스