IPO주관 경쟁에 판도변화 예상

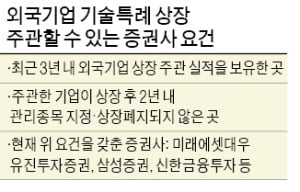

[ 이고운 기자 ] 외국 기업의 기술성장기업 상장특례(기술특례 상장)를 주관할 자격이 있는 증권사가 소수로 압축됐다. 투자은행(IB)업계에서는 시장을 ‘과점’하게 된 증권사에 호재라는 분석이 나온다.

지난달부터 시행에 들어간 한국거래소 규정에 따르면 외국 기업의 기술특례 상장을 주관할 수 있는 증권사는 최근 3년 동안 외국 기업 상장 주관 실적이 있고, 주관한 기업이 상장 후 2년 안에 관리종목 지정·상장폐지되지 않은 곳으로 한정된다. 이 자격을 갖춘 국내 증권사는 미래에셋대우(올해 5월 상장한 SNK 공동주관), 유진투자증권(지난해 11월 상장한 윙입푸드 대표주관), 삼성증권(지난해 4월 상장한 JTC 대표주관), 신한금융투자(2017년 8월 상장한 컬러레이 대표주관) 정도다. 2016년 10월 각각 외국 기업 대표주관 실적을 쌓은 유안타증권(골든센츄리 대표주관)과 하나금융투자(잉글우드랩 대표주관)는 오는 10월까지 자격이 있다.

지난달부터 시행에 들어간 한국거래소 규정에 따르면 외국 기업의 기술특례 상장을 주관할 수 있는 증권사는 최근 3년 동안 외국 기업 상장 주관 실적이 있고, 주관한 기업이 상장 후 2년 안에 관리종목 지정·상장폐지되지 않은 곳으로 한정된다. 이 자격을 갖춘 국내 증권사는 미래에셋대우(올해 5월 상장한 SNK 공동주관), 유진투자증권(지난해 11월 상장한 윙입푸드 대표주관), 삼성증권(지난해 4월 상장한 JTC 대표주관), 신한금융투자(2017년 8월 상장한 컬러레이 대표주관) 정도다. 2016년 10월 각각 외국 기업 대표주관 실적을 쌓은 유안타증권(골든센츄리 대표주관)과 하나금융투자(잉글우드랩 대표주관)는 오는 10월까지 자격이 있다.기업공개(IPO) 주관에서 강점을 보여온 NH투자증권과 한국투자증권은 내년 11월까지 기술특례 상장을 주관할 수 없다. 이들이 주관한 코오롱티슈진이 상장폐지 위기에 놓였기 때문이다.

다른 증권사도 외국 기업 상장을 주관하면 바로 이 시장에 진입할 수 있긴 하지만, 상장 성사 시까지 시간이 걸리기 때문에 기존 진입자들에 유리해졌다는 평가가 나온다.

IB업계에서는 외국 기업의 기술특례 상장 시도가 앞으로 상당히 늘어날 거란 전망이 나온다. 벤처캐피털(VC) 및 국내 기업들이 투자하거나 설립한 외국 적자 기술기업이 많고, 상당수가 국내 증시 상장을 고려하기 때문이다. 마크로젠의 미국 바이오 자회사인 소마젠이 이 제도를 활용하는 첫 사례가 될 전망이다. 외국 바이오기업인 아벨리노랩과 네오이뮨텍, 제노스코, 페프로민바이오, 프레스티지 바이오파마 등도 상장 시기를 조율하고 있다.

한 업계 관계자는 “당장 외국 기업의 기술특례 상장을 주관할 수 있는 증권사들은 경쟁사에 비해 실적 쌓기 경쟁에서 매우 유리해졌다”며 “IPO 주관 리그테이블 판도에도 영향을 미칠 것”이라고 말했다.

이고운 기자 ccat@hankyung.com

관련뉴스